事業用トラックを売却する際の会計処理とは?

事業用に使用していたトラックを売却すると、現金が手元に入ります。しかし、その現金をどう会計処理すればよいか迷う方も多いでしょう。特に、法人と個人事業主では売却金額の処理方法に違いがあり、さらに仕訳方法も複数のパターンに分かれます。

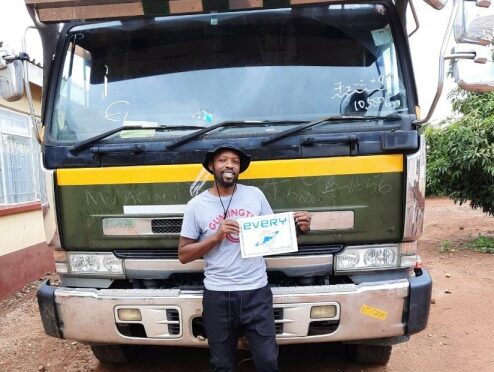

今回は、新潟市のトラック買取り店エブリィが、法人と個人事業主別にトラック売却時の会計処理方法を詳しく解説いたします。

法人のトラック売却時の会計処理

法人が事業用トラックを売却する場合、会計処理には「直接法」と「間接法」、さらに「税込経理」と「税抜経理」の選択肢があり、合計で4つの方法が存在します。

- 直接法・税込経理

売却額は「現預金」として借方に、減価償却後の帳簿価額を「車両運搬具」として貸方に記入します。また、リサイクル預託金の額も貸方に含めます。もし売却で損失が出た場合には「固定資産売却損」、利益が出た場合は「固定資産売却益」として処理します。 - 直接法・税抜経理

税抜経理では、売却額の消費税を「仮受消費税」として外に出して記入し、車両運搬具も税抜額で記載する点が異なります。税込経理とは記入項目が増えるので注意が必要です。 - 間接法・税込経理

直接法と同じく売却額を借方に、トラックの購入価格をそのまま記載しますが、減価償却累計額は借方に記入します。減価償却の実際の支出金額が分かりやすいのが特徴です。 - 間接法・税抜経理

直接法・税抜経理と同様に売却額の消費税を仮受消費税として処理し、減価償却累計額も項目立てして記載するので、科目数が多くなります。

個人事業主のトラック売却時の会計処理

一方、個人事業主がトラックを売却した場合の仕訳方法は法人とは異なります。資産売却に伴う会計処理が個人から法人への「譲渡所得」として扱われ、記入項目も「事業主借」「事業主貸」へと変更されるのが特徴です。

- 直接法・税込経理

法人の場合と異なり、売却損は「事業主貸」、売却益は「事業主借」として処理します。会計処理自体は同様ですが、項目名が異なるため注意が必要です。 - 直接法・税抜経理

法人と同様に、売却額の消費税を仮受消費税として処理し、事業主借・事業主貸の項目を使います。税込処理より税抜処理の方が会計項目が増えるので、必要に応じて使い分けましょう。 - 間接法・税込経理

減価償却累計額を省略せず、事業主借・事業主貸として記載します。この方法も法人とは異なる項目名を使用し、売却の全額を含めて計上します。 - 間接法・税抜経理

直接法・税抜経理と同様に、売却額の消費税と減価償却累計額を仮受消費税として処理し、事業主借・事業主貸を使います。記入項目が多くなるため、詳細な記録が必要です。

法人と個人事業主で異なるトラック売却の仕訳方法の重要性

法人・個人事業主共に、トラック売却時には事業の実態に応じた仕訳方法を選択することが重要です。直接法は資産の現状を把握しやすく、間接法は支出や減価償却の経過が分かりやすいというメリットがあります。

さらに、消費税処理をどうするかによって、会計処理の手間や複雑さが異なるため、自身の事業スタイルに最も適した方法を理解しておきましょう。

中古トラックの売却を検討されている方はエブリィのかんたん買取査定もしくは海外委託販売をぜひご活用ください。

「あなたのクルマを、必要としている国へ」

中古車・トラック高価買取/エブリィ/新潟県新潟市

自動車輸出・貿易コンサルティング/株式会社エブリィ